السلام عليكم .

في البداية سوف أعرف الاخوة الكرام بنظام سويفت ثم بعد ذلك ماذا يعني منع إيران من الوصول اليه وما هي القطاعات والشركات المتضررة.

جمعية الاتصالات المالية العالمية بين البنوك أو(swift)

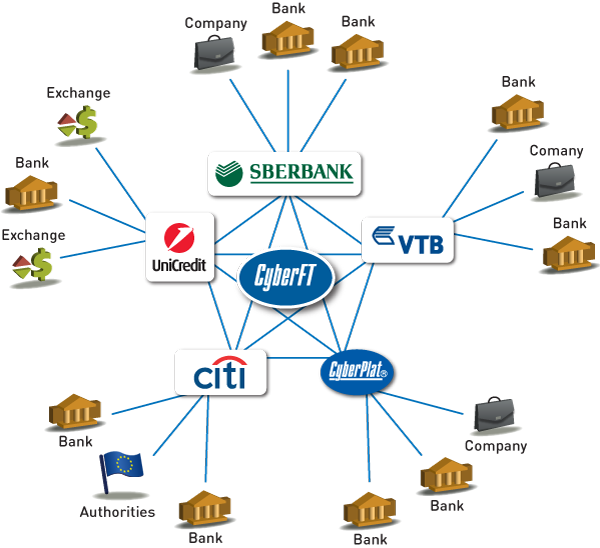

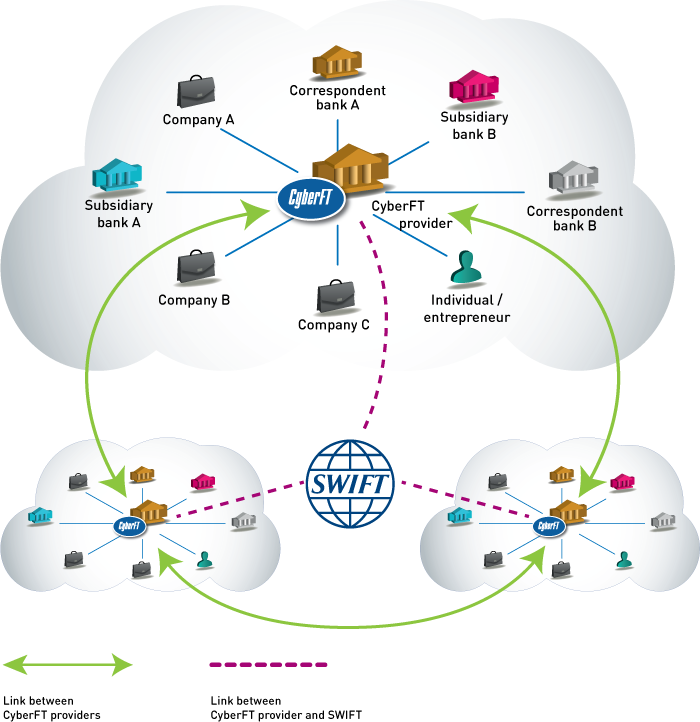

جمعية الاتصالات المالية العالمية بين البنوك (سويفت SWIFT)، وهي اختصار ل(The Society for Worldwide Interbank Financial Telecommunications)، هي منظمة تعاونية لا تهدف للربح مملوكة للأعضاء وتقوم بتقديم خدمة على مستوى عال من الكفاءة وبتكلفة مناسبة. نشأت فكرة السويفت في نهاية الستينيات مع تطور التجارة العالمية وتكونت منظمة السويفت عام 1973 ومقرها الرئيسي بلجيكا وبدء نشاطها عام 1977.

عدد الدول المشتركة أكثر من 209 دولة من بينها معظم الدول العربية ويزيد عدد المؤسسات المالية المشتركة على 10000 مؤسسة. طبقا للوائح المنظمة يجب اشتراك الدولة قبل السماح لمؤسساتها بالاشتراك، اشتركت مصر عام 1994.

ويهدف هذا النظام إلي تقديم أحدث الوسائل العلمية في مجال ربط وتبادل الرسائل والمعلومات بين جميع أسواق المال من خلال البنوك المسؤولة عن تنفيذ ذلك بمختلف الدول وبذلك يتمكن المشترك من مقابلة احتياجات العملاء الأجانب والمحليين أيضا.

مجال الأوراق المالية

يمكن تطبيق نظام سويفت لتبادل الرسائل في مختلف العمليات مثل مطابقة أوامر العملاء بين الجهات المتداخلة بالعملية والتصديق عليها كما في التحويلات النقدية الخاصة بالعمليات ونتائج التسوية وأيضا في التصديق علي تنفيذ عمليات التداول وتسويتها بين الأطراف المعنية وبالطبع يمكن تطبيقه بكافة العمليات المتعلقة بالتغير في أرصدة العملاء.[1]

أهم مزايا نظام سويفت

سرعة انجاز الحوالات ووصولها إلى المستفيدين.

توفير عنصر الامان .

أقل كلفة بالنسبة للبنك من اساليب التحويل الاخرى .

النظام يعمل على مدار 24 ساعة.

ويعتبر هذا النظام كبديل متطور للتكلس ويغطي جميع المراسلات المتعلقة بالتعاملات المالية والبنكية التي تتم بين البنوك والمؤسسات المالية حيث يوفر النظام الحماية والسرعة الكاملة امثل هذه التعاملات ومتابعة تسليمها للجهات المعنية.

وتجدر الإشارة إلى ان المقر الرئيسي لشبكة سويفت العالمية يقع في بلجيكا وحسب اخر احصائية صادرة عنها فقد تجاوز عدد المؤسسات المالية والبنوك المشاركة فيها ال 7650 مشتركا زذلك حتى نهاية شهر آب/2004 موزعين على أكثر من 200 دولة حول العالم وبناء على هذا النمو الكبير قامت الشركة مؤخرا باجراء تخفيض على اسعار الرسائل المتبادلة عبر الشاركين إلى ما يزيد عن 70% وذلك خلال العشر سنوات الاخيرة.

هذا وقد بلغ عدد الرسائل المتبادلة عبر الشبكة سويفت وذلك حتى نهاية شهر آب/2004 إلى ما يزيد عن 1.3 مليار رسالة وبنسبة نمو قدرت ب 12.9% مقارنة بنفس الفترة من العام السابق ووصلت ذروة تبادل الرسائل إلى ما يزيد على 10 مليون رسالة وذلك بتاريخ 2004/6/30.

مراجع

سويفت SWIFT نسخة محفوظة 24 يوليو 2017 على موقع واي باك مشين.

في البداية سوف أعرف الاخوة الكرام بنظام سويفت ثم بعد ذلك ماذا يعني منع إيران من الوصول اليه وما هي القطاعات والشركات المتضررة.

جمعية الاتصالات المالية العالمية بين البنوك أو(swift)

جمعية الاتصالات المالية العالمية بين البنوك (سويفت SWIFT)، وهي اختصار ل(The Society for Worldwide Interbank Financial Telecommunications)، هي منظمة تعاونية لا تهدف للربح مملوكة للأعضاء وتقوم بتقديم خدمة على مستوى عال من الكفاءة وبتكلفة مناسبة. نشأت فكرة السويفت في نهاية الستينيات مع تطور التجارة العالمية وتكونت منظمة السويفت عام 1973 ومقرها الرئيسي بلجيكا وبدء نشاطها عام 1977.

عدد الدول المشتركة أكثر من 209 دولة من بينها معظم الدول العربية ويزيد عدد المؤسسات المالية المشتركة على 10000 مؤسسة. طبقا للوائح المنظمة يجب اشتراك الدولة قبل السماح لمؤسساتها بالاشتراك، اشتركت مصر عام 1994.

ويهدف هذا النظام إلي تقديم أحدث الوسائل العلمية في مجال ربط وتبادل الرسائل والمعلومات بين جميع أسواق المال من خلال البنوك المسؤولة عن تنفيذ ذلك بمختلف الدول وبذلك يتمكن المشترك من مقابلة احتياجات العملاء الأجانب والمحليين أيضا.

مجال الأوراق المالية

يمكن تطبيق نظام سويفت لتبادل الرسائل في مختلف العمليات مثل مطابقة أوامر العملاء بين الجهات المتداخلة بالعملية والتصديق عليها كما في التحويلات النقدية الخاصة بالعمليات ونتائج التسوية وأيضا في التصديق علي تنفيذ عمليات التداول وتسويتها بين الأطراف المعنية وبالطبع يمكن تطبيقه بكافة العمليات المتعلقة بالتغير في أرصدة العملاء.[1]

أهم مزايا نظام سويفت

سرعة انجاز الحوالات ووصولها إلى المستفيدين.

توفير عنصر الامان .

أقل كلفة بالنسبة للبنك من اساليب التحويل الاخرى .

النظام يعمل على مدار 24 ساعة.

ويعتبر هذا النظام كبديل متطور للتكلس ويغطي جميع المراسلات المتعلقة بالتعاملات المالية والبنكية التي تتم بين البنوك والمؤسسات المالية حيث يوفر النظام الحماية والسرعة الكاملة امثل هذه التعاملات ومتابعة تسليمها للجهات المعنية.

وتجدر الإشارة إلى ان المقر الرئيسي لشبكة سويفت العالمية يقع في بلجيكا وحسب اخر احصائية صادرة عنها فقد تجاوز عدد المؤسسات المالية والبنوك المشاركة فيها ال 7650 مشتركا زذلك حتى نهاية شهر آب/2004 موزعين على أكثر من 200 دولة حول العالم وبناء على هذا النمو الكبير قامت الشركة مؤخرا باجراء تخفيض على اسعار الرسائل المتبادلة عبر الشاركين إلى ما يزيد عن 70% وذلك خلال العشر سنوات الاخيرة.

هذا وقد بلغ عدد الرسائل المتبادلة عبر الشبكة سويفت وذلك حتى نهاية شهر آب/2004 إلى ما يزيد عن 1.3 مليار رسالة وبنسبة نمو قدرت ب 12.9% مقارنة بنفس الفترة من العام السابق ووصلت ذروة تبادل الرسائل إلى ما يزيد على 10 مليون رسالة وذلك بتاريخ 2004/6/30.

مراجع

سويفت SWIFT نسخة محفوظة 24 يوليو 2017 على موقع واي باك مشين.